FED – Cục Dự trữ Liên bang Mỹ (tiếng Anh: Federal Reserve System – Fed) hay Ngân hàng Dự trữ Liên bang Hoa Kỳ, đơn vị duy nhất được phát hành đồng Dollar.

Bạn có bất ngờ không, nhưng hãy nhớ lấy nó khi muốn dấn thân vào thị trường tài chính. Ai trong chúng ta cũng thấy được sự ảnh hưởng của đồng Dollar đối với nền kinh tế toàn cầu, là đơn vị tiền tệ được xem như cán cân của nền kinh tế lại không thuộc sở hữu của chính phủ Mỹ và công dân Mỹ. Vậy nó thuộc sở hữu của ai !

❓ FED THUỘC VỀ AI VÀ ĐIỀU KHIỂN NỀN KINH TẾ NHƯ THẾ NÀO ?

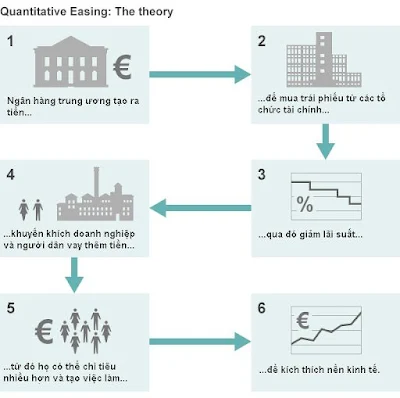

Chu kì của mỗi cuộc khủng hoảng thường cách nhau 10 năm, và trải qua 4 giai đoạn. Vậy trong 10 năm và 4 giai đoạn ấy FED sẽ hành động cụ thể như thế nào với các gói cứu trợ QE (Quantitative Easing). Cùng nhìn lại lịch sử.

📌 Giai đoạn 1: QE1-[25/11/2008 - 31/03/2010]

Sau khủng hoảng kinh tế tài chính 2007-2008 với sự đổ vỡ hàng loạt hệ thống ngân hàng, tình trạng đói tín dụng, tình trạng sụt giá chứng khoán và mất giá tiền tệ quy mô lớn ở Mỹ, nhiều nước châu Âu và sau đó lan rộng ra toàn cầu. Để cứu lấy nền kinh tế trì trệ sau khủng hoảng FED sẽ bơm các gói cứu trợ (với danh nghĩa cứu trợ nền kinh tế toàn cầu, bơm dòng tiền vào để tạo nên dòng chảy cho nền kinh tế. Nhưng với tôi thì FED đang cứu lấy những ông chủ sở hữu nó, những đế chế tài chính, những quỹ đầu tư chuyên hút máu) và các gói cứu trợ được FED lần lượt tung ra.

Tháng 11/2008 FED đã bơm gói cứu trợ QE1 (ở giai đoạn này con nợ được vay với lãi suất rất rẻ 0 – 0.25%) với tổng trị giá 1.700 tỉ USD để mua trái phiếu chính phủ và các chứng khoán nợ có tài sản đảm bảo (MBS) – ở đây có thể nói là mua BĐS, chứng khoán giá đáy. Gói cứu trợ này dành cho tất cả các nước chứ không riêng gì Mỹ, nó dành cho những quốc gia muốn vay để kích cầu tiêu dùng (kích thích nền kinh tế). Sau khi chính phủ vay tiền sẽ cung cấp cho các ngân hàng thương mại trong nước. Các ngân hàng dùng tiền này cho dân trong nước vay với lãi suất ban đầu rất thấp. Việt Nam đã vay gói cứu trợ 9 tỉ USD vào tháng 11/2008. Tiền cứu trợ sẽ giúp các doanh nghiệp có dòng vốn, một làn gió mới bắt đầu tái sinh, nền kinh tế có dấu hiệu tích cực hơn.

📌 Giai đoạn 2: QE2-[03/11/2010 - 30/06/2011]

Sau khi tung gói QE1 vào tháng 8/2010 đến 6/2011 FED đã tung tiếp ra gói cứu trợ QE2 với tổng giá trị 600 tỷ USD, lúc này dòng tiền được bơm vào thêm để nuôi nền kinh tế, nền kinh tế bắt đầu hồi phục rõ rệt hơn.

Trong giai đoạn này FED vẫn tiếp tục duy trì lãi suất giá rẻ 0-0.25 %, lúc này các ngân hàng ở các quốc gia vay nợ tăng cường cho vay với lãi suất ưu đãi để dòng tiền được trải cho toàn bộ nền kinh tế, tiếp cận hầu hết những ai có nhu cầu vay. Các chương trình với những cái tên rất nhân văn như “vay xóa đói giảm nghèo”, “quỹ hỗ trợ doanh nghiệp”…

📌 Giai đoạn 3-4: Operation Twist-[21/09/2011- 12/12/2012] và QE3-[13/09/2012- 29/10/2014]

Ở giai đoạn này có 2 gói cứu trợ được FED tiếp tục bơm là Operation Twist và QE3 với tổng giá trị lên đến 1200 tỉ USD, tiền sẽ được bơm vào nền kinh tế nhiều hơn, thúc đẩy sự tăng trưởng mạnh mẽ cho nền kinh tế. Đây là giai đoạn mà tốc độ tăng trưởng của nền kinh tế nhìn thấy rõ rệt nhất. Lúc này FED vẫn giữ nguyên lãi suất ở mức thấp 0-0.25 %.

Sau 4 năm tiếp máu cho nền kinh tế thì tổng 3 gói QE là 3500 tỉ USD được bơm ra, dòng tiền lớn như vậy sẽ kéo nền kinh tế đi lên, kích cầu tiêu dùng, hoạt động mua bán diễn ra sôi nổi hơn, nền kinh tế đi vào giai đoạn phồn thịnh, của cải liên tục được tạo ra. Dòng tiền rảnh rỗi được đưa vào đầu tư, đầu cơ. Các nhóm nhà đầu tư bắt đầu đổ tiền vào thị trường Chứng khoán, BĐS và đẩy mạnh các hoạt động kinh doanh.

Các bạn cần để ý hơn khi trước đó cuộc khủng hoảng 2008 đã diễn ra và kéo theo sự lao dốc của thị trường Chứng khoán, BĐS và hoạt động kinh doanh thì trì trệ. Đến lúc này những kênh đầu tư vẫn chưa được phục hồi, và đây là lúc mà dòng tiền được đổ vào thị trường chứng khoán, bđs và hoạt động kinh doanh được đẩy mạnh. Khi mà toàn bộ nền kinh tế tăng trưởng mạnh mẽ thì những người có của cải dư thừa muốn đầu tư khiến cho cầu vượt quá cung, khiến cho tình trạng sốt, đầu cơ, làm giá xuất hiện.

Mức độ tăng trưởng sẽ được duy trì từ 4 đến 5 năm tiếp theo – chúng ta có thể thấy trong những năm 2013-2018, đỉnh điểm vẫn là cuối năm 2017 và đầu năm 2018, để kéo theo nền kinh tế toàn cầu đi lên, khiến cho những con cừu được xén lông thời điểm 2008 đã quên đi nỗi đau xót vì lần xén lông ấy !

Tuy không nói ra, nhưng ở mặt trái, gói cứu trợ QE sẽ giúp Mỹ phân tán khó khăn của mình cho các nước khác gánh bớt. Lý do vì USD là đồng tiền dự trữ và thanh toán quốc tế mà cả thế giới đều sử dụng. Vì vậy khi USD được bơm ra ào ạt, tất cả các nước đều phải chịu ảnh hưởng từ việc đồng USD liên tục bị mất giá, và đối mặt với các bong bóng tài sản chứa đầy nguy cơ.

Ở phần này tôi sẽ giúp các bạn hiểu hơn về hoạt động của FED và vai trò của đồng USD đối với kinh tế toàn cầu:

Về nguyên tắc, để in ra tiền thì chính phủ (CP) cần có lượng vàng dự trữ đủ để đảm bảo cho lượng tiền được in ra. Tuy nhiên năm 1971 tổng thống Nixon đã bãi bỏ bản vị vàng mà thay vào đó lượng tiền được in ra dựa vào trái phiếu chính phủ, vậy trái phiếu CP là gì ? “Trái phiếu chính phủ thường được coi là không có rủi ro bởi chính phủ có thể tăng thuế hoặc in thêm tiền mặt để chi trả trái phiếu đáo hạn. Một số ví dụ rất hiếm thấy khi chính phủ không thể thanh toán được nợ đó là cuộc khủng hoảng đồng rúp năm 1998 của chính phủ Nga.” – wikipedia, nhưng lúc này chính phủ Mỹ đã in đồng USD hàng loạt khiến cho đồng USD mất giá trị, cụ thể như sau: năm 1934 10z(vàng) = 20.67$ nhưng đến năm 1971 10z(vàng) = 35$ và đến thời điểm hiện tại 10z(vàng) = 1300$. Với dẫn chứng trên thì những gì bạn biết về đồng USD cần nên xem xét lại. Vậy tại sao nước Mỹ lại không xảy ra SIÊU LẠM PHÁT ?Đó là lí do mà Trung Quốc muốn đồng Nhân dân tệ thay thế đồng USD, vì họ biết nếu kiểm soát được đồng USD sẽ kiểm soát được kinh tế toàn cầu.

Một sự thật là nước Mỹ đang in đồng USD cho toàn thế giới sử dụng, đồng USD chạy đi nuôi nền kinh tế toàn cầu. Vậy các bạn cần biết nước Mỹ là nước xuất khẩu LẠM PHÁT, để hiểu rõ bạn cần biết thế này: sau khủng hoảng kinh tế thế giới năm 2008 nền kinh tế đất nước A bị trì trệ, kiệt quệ. Lúc này CP nước này quyết định vay vốn ở ngân hàng thế giới hay vay cứu trợ ở các nước phát triển để thúc đẩy nền kinh tế quốc gia lên (tiền đươc vay là USD, đó là lí do tôi nói Mỹ in đồng USD để thế giới sử dụng). Vd nước A vay 10 tỉ USD, lúc này CP của quốc gia A sẽ bán cho họ 10 tỉ USD trái phiếu CP. Thế là CP quốc gia A có 10 tỉ USD, họ lấy 10 tỉ USD để vào Ngân Hàng Nhà Nước. Lúc này NHNN sẽ giữ lại 10% tức 1 tỉ USD theo quy định (quỹ bình ổn, kiềm chế lạm phát) còn lại in ra 9tỉ USD theo mệnh giá tiền hiện tại của quốc gia A. Lúc này 9 tỉ USD được bơm ra các ngân hàng thương mại trên toàn quốc gia A, các ngân hàng thương mại khuyến khích người dân vay nợ để làm kinh tế và tiêu xài. Nhưng để được vay người dân cần có tài sản thế chấp, khi bạn thế chấp tài sản vào thì ngân hàng sẽ đưa bạn một số tiền nhất định (như dạng cầm cố), khi có tài sản của người vay thế chấp trong ngân hàng thì lúc này ngân hàng lại tiếp tục in tiền (vì đã có tài sản đảm bảo) vậy là 9tỉ USD nữa lại được in ra. Vòng quay cứ như vậy, tiền được in ra hàng loạt khiến cho tình trạng lạm phát xảy ra (mức độ lạm phát tùy thuộc vào CP nước sở tại, họ có kiểm soát được tình trạng lạm phát và tốc độ tăng trưởng kinh tế của quốc gia họ hay không, khi lạm phát lên quá cao CP không kiểm soát được thì quốc gia đó chính thức vỡ nợ…)

Sau khi thả nổi lãi suất và khuyến khích các quốc gia vay tiền, đặc biệt là các quốc gia nghèo các quốc gia đang phát triển. Lúc này nền kinh tế toàn cầu đã khôi phục hoàn toàn thị trường tài chính, chứng khoán, bđs cũng như các hoạt động kinh doanh đã khởi sắc và tăng trưởng rõ rệt, đời sống dân sinh cũng được tăng lên, của cải vật chất được làm ra nhiều hơn (báo hiệu chu kỳ xén lông cừu đã đến).

Sau khoảng thời gian dài “nới lỏng định lượng (Quantitative Easing) ” để kéo nền kinh tế sau khủng hoảng, lúc này chủ nợ bắt đầu nâng lãi suất – đây được xem là động thái kéo đồng USD trở về nơi nó được sinh ra, FED sẽ bắt đầu nâng lãi suất lên theo từng năm, ép những quốc gia con nợ phải nộp lãi suất để đồng USD chạy về nước Mỹ. Khi FED nâng lãi suất cho vay lên buộc các ngân hàng trung ương cũng tăng lãi suất cho vay lên (hành động này được xem như ngưng tiếp máu cho nền kinh tế). Dòng USD được FED kéo về nước Mỹ, để lại cho các quốc gia con nợ 1 núi nợ công và tình trạng lạm phát mất kiểm soát của quốc gia sở tại, mức độ lạm phát phụ thuộc vào số lượng tiền được CP nước ấy in ra nhiều hay ít và họ đủ khả năng kiểm soát hay không.

Đây là lí do mà tôi gọi Mỹ là quốc gia XUẤT KHẨU LẠM PHÁT, FED đang kiểm soát nền kinh tế toàn cầu. Vậy FED đã tăng lãi suất như thế nào ?

FED đã có động thái nâng lãi suất vào cuối năm 2015 đầu năm 2016, lãi suất nược nâng lên liên tục trong 3 năm sau đó, đến ngày 14/06/2018 lãi suất đã được FED nâng lên mức 2% và trong năm 2018 có thêm 2 đợt tăng lãi suất nữa, tại thời điểm này nhiều chuyên gia dự đoán lãi suất sẽ được FED kéo lên đến mức 3% cho năm 2018, sẽ tiếp tục tăng mạnh hơn ở năm 2019 và nhiều khả năng sẽ tăng mạnh như năm 2006 với mức lãi suất lên đến 5.25% khiến cho nền kinh tế toàn cầu lâm vào cuộc đại khủng hoảng.

Nhiều dự đoán khủng hoảng kinh tế lần này tâm điểm xảy ra có thể Trung Quốc, quốc gia này được ví như quả bong bóng toàn cầu và lời khẳng định trên có cơ sở khi Mỹ đã trực tiếp chiến tranh thương mại với Trung Quốc cụ thể tổng thống Mỹ công bố quyết định áp thuế 25% lên hàng hóa nhập khẩu từ Trung Quốc. Và ông Trump cũng có những động thái nhắc nhở nền kinh tế thứ 2 thế giới này “Bạn sẽ thấy trong vòng vài tuần nữa. Họ hiểu chúng tôi đang làm gì”, Bloomberg dẫn lời ông Trump. Giáo sư Kenneth Rogof tại Đại học Harvard (từng là Trưởng cố vấn kinh tế cho Quỹ Tiền tệ Quốc tế IMF) cho rằng, đã 10 năm kể từ cuộc khủng hoảng tài chính năm 2008, giờ đây khi nền kinh tế bắt đầu có sự tăng trưởng, thế giới có thể sẽ tiếp tục chứng kiến một cuộc khủng hoảng kinh tế nữa và lần này bắt đầu từ Trung Quốc. Theo vị chuyên gia, “cần khoảng 8 -10 năm” để hồi phục kinh tế sau khủng hoảng 2008, đến nay nền kinh tế thế giới đang trở lại bình thường và bước vào thời kỳ tăng trưởng, đầu tư đạt trên trung bình trong vài năm tới. “Đầu tư trên toàn cầu đang gia tăng và đã đến lúc cân nhắc là liệu xu hướng tăng trưởng sẽ còn tiếp tục nữa hay không?” – ông Kenneth Rogof đặt câu hỏi. “Trung Quốc là quốc gia ở top đầu nguy hiểm dễ trở thành trung tâm của cuộc khủng hoảng tài chính tiếp theo” – Giáo sư Rogof nói. “Nền kinh tế Trung Quốc vẫn tiếp tục có những bất ổn lớn vì nước này phụ thuộc quá nhiều vào xuất khẩu và đầu tư, đặc biệt là phụ thuộc rất nhiều vào các khoản vay. Nếu có bất kỳ khó khăn về tài chính ở Trung Quốc thì đó là sự suy giảm tăng trưởng tín dụng, nguy cơ khủng hoảng sẽ cao. Tâm điểm cuộc khủng hoảng sẽ không phải ở các nước phương Tây dù mức nợ vẫn còn rất cao bởi mức lãi suất hiện rất thấp và điều đó khiến khoản nợ còn có thể chấp nhận được và ít xảy ra khủng hoảng hơn” – ông Rogof nói thêm. Về vấn đề này, chuyên gia kinh tế Andy Xie trả lời kênh truyền hình Mỹ CNBC rằng: “Chính phủ Trung Quốc cần có những thay đổi trong chiến lược phát triển kinh tế. Bởi nền kinh tế Trung Quốc vốn đã quen với việc thúc đẩy tăng trưởng đi kèm với nợ”.

Vậy nợ công Trung Quốc cụ thể như thế nào mà khiến cho nhiều nhà kinh tế phải lo sợ. Tổng số nợ của chính phủ, hộ gia đình và các khoản nợ công đã đạt mức kỷ lục 28,8 nghìn tỉ USD, tương đương 258% GDP. Phần lớn nhất, khoảng 17 nghìn tỉ USD, tập trung là nợ doanh nghiệp, đặc biệt là các doanh nghiệp nhà nước sản xuất, tất cả mọi nghành từ thép đến than đá, xây dựng, và bất động sản. Khoản nợ của các doanh nghiệp nhà nước càng lớn, rủi ro khủng hoàng kinh tế càng cao. Nhiều khả năng, Trung Quốc sẽ không còn có khả năng thanh toán nợ hiện tại, và tài trợ cho các dự án mới nữa. Nếu Trung Quốc không thể giảm mức độ phụ thuộc vào nợ, tăng trưởng sẽ chậm lại từ mức 6,9% trong nửa đầu năm 2017 đến 5% vào năm 2021. Tăng trưởng có thể giảm xuống dưới 3% nếu nước này gặp khủng hoảng tài chính theo báo cáo của Quỹ Tiền tệ Quốc tế IMF.

Khép lại lịch sử, về với hiện tại.

👬 👫 LỰA CHỌN NÀO CHO CHÚNG TA ?

Chúng ta bước vào mùa xén lông cừu, chu kỳ 10-12 năm. Vậy điều bạn cần tìm ngay lúc này là kênh đầu tư nào đã bị lãng quên trong thời gian vừa qua, kênh đầu tư nào giúp tiền bạn không bị bốc hơi.

Giai đoạn 2014-2017 là giai đoạn mà nền kinh tế toàn cầu bước vào đà tăng trưởng ổn định, là lúc mà dòng tiền được tạo ra nhờ sự tăng trưởng kinh tế.

Khi dòng tiền mới được sinh ra nhiều hơn là lúc mà người ta kiếm kênh đầu tư để sinh lợi nhuận… ở giai đoạn này thị trường tài chính, chứng khoán và bất động sản là những kênh đầu tư hấp dẫn, khiến cho lượng cầu vượt quá cung dẫn đến tình trạng sốt giá, đầu cơ và nâng giá cao quá so với giá trị. Khi đại khủng hoảng toàn cầu bước vào giai đoạn tiệm cận là lúc mà đồng USD đang bị lạm phát ở mức cao, lúc này đồng USD đang nằm rải rác trên toàn cầu, điều này đồng nghĩa với việc lạm phát cũng đang diễn ra ở những quốc gia vay nợ và in tiền mất kiểm soát. Để kiểm soát được lạm phát và mất giá của đồng USD, buộc FED phải tăng lãi suất để kéo đồng USD về lại nước Mỹ, và lúc này lãi suất được các ngân hàng trung ương ở các quốc gia đồng loạt tăng lên.

Điều đó đồng nghĩa việc nguồn máu đi nuôi nền kinh tế toàn cầu sẽ bị cắt, theo đó là sự đi xuống của nền kinh tế, hoạt động kinh doanh của doanh nghiệp sẽ khó khăn hơn. Dẫn đến dòng tiền mới không được tạo ra và bỏ lại khối lượng lớn bất động sản đang thổi giá ở lại. Những doanh nghiệp làm ăn khó khăn khiến thị trường chứng khoán lao dốc, lo sợ xuất hiện dẫn đến tình trạng bán tháo, mất thanh khoản… Lúc này dòng tiền tháo chạy từ thị trường tài chính, chứng khoán và bất động sản sẽ chạy đi đâu ? Câu trả lời là đi TRỐN! Vậy theo bạn nên trốn ở đâu?

Giờ thì các bạn đã hiểu tại sao Vàng là kênh trú ẩn tài sản an toàn, và âm thầm tăng từ 2018 đến nay.

Nguồn: Healer